Fraude structureel toezichtthema van de AFM

20-06-2022

Onlangs bracht de AFM een position paper uit over de omgang van accountantsorganisatie met fraude(risico's) bij gecontroleerde ondernemingen. De AFM verwacht dat ‘de accountancy’ haar poortwachtersrol bij fraude(risico’s) beter invult en gaat hierop structureel toezichthouden.

Onlangs bracht de AFM een position paper uit en de NBA een verkennende oorzakenanalyse over fraude. De AFM stelt dat fraude een breed maatschappelijk probleem is en het signaleren en opvolgen van fraude(risico’s) een belangrijke verantwoordelijkheid is van de externe accountant. In dit artikel gaan wij in op deze publicaties en onze eigen observaties ten aanzien van fraude(risico’s). Wij nemen u mee in wat wij in de gangbare beroepspraktijk zoal tegenkomen als het gaat om de opvolging van signalen en aanwijzingen van fraude enerzijds en het onderkennen van frauderisico’s anderzijds.

Een bijdrage door: drs. Edwin van der Wösten RA

Inleiding

Volgens de AFM zijn verbeteringen noodzakelijk en daarom anticipeert zij hierop door het fraudevraagstuk als structureel toezichtthema te benoemen. Dat betekent dat de AFM in haar doorlopend toezicht onderzoeken dit thema nadrukkelijk in haar onderzoeken zal betrekken. Zo wil de AFM bijvoorbeeld voortgang zien bij de kwaliteit van de fraude(risico)analyse van de accountant en de uitvoering van de controlewerkzaamheden ten aanzien van frauderisico’s.

Wij zullen de komende periode artikelen publiceren over het fraudevraagstuk. In eerdere artikelen zijn wij ingegaan op frauderisico’s met betrekking tot de betaalorganisatie en corruptierisico's:

- Deel 1 over de frauderisico’s met betrekking tot de betaalorganisatie;

- Deel 2 over de controleaanpak ter zake frauderisico’s als gevolg van een leemte in de betaalorganisatie;

- Uit eigen observatie: AFM pakt dóór op corruptierisico's

Het Compliancekantoor ondersteunt accountants en accountantsorganisaties in het verder verbeteren van kennis en inzichten over het onderkennen van frauderisico’s en het hierop effectief inspelen door voldoende en geschikte controle-informatie te verkrijgen. En daarnaast bij het effectief handelen door accountants(organisaties) bij signalen en aanwijzingen van fraude in overeenstemming met de vereisten die door wet- en regelgeving zijn opgelegd.

Observaties

Het Compliancekantoor voert al jaren opdrachtgerichte kwaliteitsonderzoeken en dossieronderzoeken uit bij tientallen accountantsorganisaties. Een van de (belangrijkste) onderdelen in de beoordeling van een controledossier is de frauderisicoanalyse, die op grond van Standaard 240 is vereist. In de praktijk wordt vaak in deze analyse ook de mogelijke corruptierisico’s betrokken. Regelmatig komt het voor dat wij hierover opmerkingen maken. Het gaat dan bijvoorbeeld om:

- het onvoldoende onderbouwen dat geen frauderisico bestaat ten aanzien van de opbrengstverantwoording. Hierbij wordt soms nog te veel (inherent) vertrouwd op de interne systemen van de controlecliënt en wordt de kans op fraude vaak onterecht als laag verondersteld;

- het voorbij gaan aan een frauderisico met betrekking tot onrechtmatige betalingen als gevolg van een of meerdere leemten in de betalingsorganisatie. Dit terwijl de meeste fraudes juist kunnen plaatsvinden doordat bijvoorbeeld betaalbevoegdheden te ruim zijn ingeregeld.

- het niet onderkennen van een corruptierisico, terwijl hiervoor gezien de aard van de activiteiten in landen met een lage CPI-index[1] wel aanleiding toe bestaat;

- het niet onderkennen van een corruptierisico, terwijl bijvoorbeeld wel een reëel risico op kick-backs bestaat;

- het niet onderkennen van aanwezige tendenties (meestal: flatteren) die een frauderisico met zich mee kunnen brengen voor de waardering van actieve belastinglatenties, de waardering van immaterieel vaste activa, materiële vaste activa en vorderingen en een te positieve weergave van de continuïteitsveronderstelling.

- het niet onderkennen van frauderisico’s met betrekking tot de NOW verantwoording (juiste afgrenzing bijvoorbeeld), terwijl er bijvoorbeeld inherent sprake is van een tendentie om de omzet in de controleperiode te deflatteren.

Observaties ten aanzien van het inspelen op wel onderkende frauderisico’s die wij regelmatig tegenkomen zijn:

- onvoldoende inzet van controlemiddelen (controlemix) om het onderkende frauderisico te mitigeren, waardoor uiteindelijk niet voldoende en geschikte controle-informatie wordt verkregen;

- onvoldoende diepgang in de uitvoering van detailtesten, waardoor uiteindelijk toch niet voldoende en geschikte controle-informatie wordt verkregen;

- bij het identificeren van ongebruikelijke transacties uit hoofde van de Wwft, niet onderkennen dat mogelijk ook een frauderisico speelt voor de jaarrekeningcontrole;

- aan het einde van de controle (tegen de ‘deadline’ aan) toch genoegen nemen met inlichtingen van de gecontroleerde, omdat de onderliggende documentatie niet (tijdig) beschikbaar kon komen;

- bij groepscontroles onvoldoende materieel invulling geven aan het verkrijgen van controle-informatie hoe de component auditors (lokale accountants) invulling hebben gegeven aan de door de groepsaccountant onderkende frauderisico’s.

Een voorbeeld van ‘onvoldoende diepgang in de uitvoering van detailtesten’ bij het mitigeren van een onderkend frauderisico op de overige bedrijfskosten of betalingen is dat de accountant meestal wel de ‘bedrijfseigenheid’ beoordeelt en de inkoopfactuur opvraagt, maar niet zo ver gaat dat hij ook objectief de prestatielevering vaststelt op basis van onderliggende documentatie. Omdat het een frauderisico betreft kan het ‘beoordelen’ van de bedrijfseigenheid in combinatie met het inspecteren van de inkoopfactuur gewoonlijk niet voldoende zijn, juist omdat het een frauderisico betreft.

Een voorbeeld van een ongebruikelijke transactie is dat het management van de controlecliënt niet tijdig een suppletieaangifte voor de af te dragen belasting heeft ingediend. Dit kan – naast een ongebruikelijke transactie – ook een aanwijzing opleveren dat belastingfraude wordt gepleegd en dat bijvoorbeeld de stappen van de NOCLAR moeten worden gevolgd.

Visie op het ‘het fraudevraagstuk’

Naast de position paper van de AFM is onlangs ook het ‘Rapport verkennende oorzakenanalyse fraude’ door de NBA gepubliceerd. Deze documenten in combinatie met onze praktijkervaring geven een goed beeld op de elementen van het fraudevraagstuk op het niveau van de casus, de opdracht en de organisatie.

Het Compliancekantoor is voorstander om de cultuur binnen accountantsorganisaties te versterken. In de basis komt het erop neer dat meer nadruk komt te liggen op het ‘maatschappelijk verkeer’ en minder op de cliënt(relatie). Een (wettelijke) controleopdracht van de jaarrekening is in de basis primair een dienst ten behoeve van het maatschappelijk verkeer. Dit geldt niet alleen voor beursgenoteerde ondernemingen en (semi-)overheidsorganisaties, maar ook voor het mkb. Thans wordt wel eens betoogd dat het belang van de jaarrekening van een mkb-onderneming voor externe stakeholders beperkt is, echter de praktijk leert ons dat dit toch vaak anders ligt. Denk hierbij aan stakeholders als banken, potentiële kopers van ondernemingen, leveranciers, werknemers (en ook curatoren). Bij hun economische beslissingen kunnen zij (mede) gebruikmaken van de gecontroleerde jaarrekening van de onderneming. Dat betekent dat de accountant(sorganisatie) de controle met een professioneel-kritische instelling en objectief moet verrichten, waarbij de belangen van het maatschappelijk verkeer voorop staan.

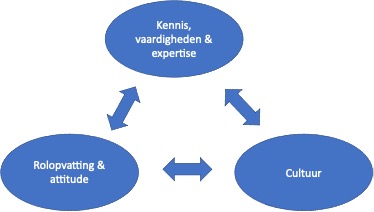

Benoemd is dat de kennis en vaardigheden van accountants op het gebied van fraude(risico’s) herijkt en versterkt moeten worden. Zowel met betrekking tot de beroepsopleiding als ondersteuning vanuit de accountantsorganisatie worden voorstellen gedaan en best practices gedeeld. Op opdrachtniveau vinden wij dat de frauderisicoanalyse qua tijdsbesteding en inzet van expertise een prominentere plaats moet krijgen in de controle. Te denken valt aan de pre audit meeting. Hieraan kan een forensische specialist of een andere (externe) deskundige accountant deelnemen om de kwaliteit te versterken. Aan organisaties de taak om dit gestructureerd te ondersteunen.

Daarnaast wordt bijvoorbeeld ingegaan op de adequate opvolging van signalen van fraude. Alhoewel wij zien dat in de praktijk steeds meer invulling wordt gegeven aan corruptierisico’s (bijvoorbeeld op basis van de NBA handreiking 1137, schort het inderdaad nog wel eens aan het effectief inspelen op onderkende corruptierisico’s en wat e.e.a. kan betekenen voor de strekking van de controleverklaring. Het verbeteren van kennis en inzichten helpt controleteams om te bepalen hoe de opvolging eruit moet komen te zien.

Tot slot

Zoals aangegeven zullen wij de komende periode publiceren over (deel)onderwerpen van ‘het fraudevraagstuk’. Hiermee streven wij ernaar een bijdrage te leveren aan de kwaliteit van jaarrekeningcontroles.

[1] Corruption Perception Index: https://www.transparency.org/en/cpi